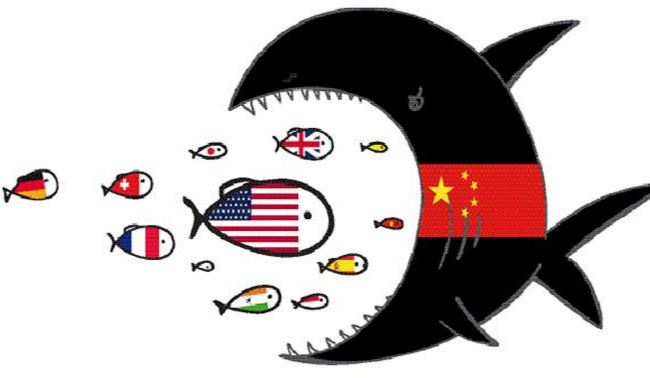

Việc biến các doanh nghiệp mục tiêu nước ngoài thành “mình ong xác ve’ là một chiến lược đầy nguy hại của Bắc Kinh đối với kinh tế toàn cầu.

Ông Tập Cận Bình đang có những nước đi về kinh tế đầy lợi hại để thực hiện chính sách “Tái cơ cấu”. Việc chuyển nợ ra nước ngoài, “hòa tan” nợ của doanh nghiệp nhà nước Trung Quốc vào các thương hiệu

doanh nghiệp nổi tiếng thế giới sẽ trở thành đòn của Bắc Kinh để thao túng kinh tế toàn cầui. Ảnh: Internet.

Truyền thông quốc tế trong thời gian qua dồn dập đưa tin, các tập đoàn kinh tế Trung Quốc tăng cường thực hiện các hoạt động mua bán và sáp nhập (M&A) các doanh nghiệp tại nhiều quốc gia trên thế giới, trong đó tập trung nhiều tại các quốc gia phát triển, có nhiều thương hiệu nổi tiếng.

Riêng trong quý I/2016, giá trị các thương vụ M&A ở nước ngoài do doanh nghiệp Trung Quốc công bố chiếm tới gần 1/3 tổng giá trị giao dịch toàn cầu. Theo The Economist ngày 11/4/2016:

“Tính từ đầu năm đến nay (quý I/2016), Trung Quốc đã công bố giá trị các thương vụ M&A do doanh nghiệp Trung Quốc thực hiện ở nước ngoài lên tới gần 100 tỉ USD, hơn cả con số 61 tỉ USD mà họ đã thực hiện trong cả năm 2015.

Những năm trước, Trung Quốc chiếm chưa tới 1/10 giá trị các thương vụ M&A ở nước ngoài được công bố. Nhưng năm nay, con số này đã lên tới gần 1/3 tổng giá trị giao dịch toàn cầu, cho thấy thế lực ngày càng gia tăng của người Trung Quốc trên bản đồ M&A thế giới”.

Làn sóng thâu tóm của doanh nghiệp Trung Quốc qua “M&A by Chinese” cũng đã lan rộng khắp nhiều ngành nghề, từ mỹ phẩm cho đến thiết bị, máy móc xây dựng, từ ngành sản xuất phim cho đến phân bón.

Các doanh nghiệp Trung Quốc ngày nay không chỉ nhắm đến hàng hóa và năng lượng. Nổi đình đám nhất là chính là thương vụ ChemChina mua lại công ty thuốc trừ sâu và hạt giống Thụy Sĩ Syngenta với giá 43 tỉ USD.

Đáng chú ý là trong 5 năm qua, tỉ trọng các thương vụ M&A của Trung Quốc so với thế giới chỉ xấp xỉ 6% trong khi nước này chiếm tới gần 15% GDP toàn cầu.

Điều đó cho thấy “Trung Quốc chỉ mới ra quân bước đầu trong các thương vụ thâu tóm ở nước ngoài, nghĩa là còn có nhiều dư địa để tăng tốc mạnh hơn”, Fred Hu, Chủ tịch và là nhà sáng lập hãng đầu tư Primavera Capital, nhận xét.

M&A là hoạt động hết sức bình thường trong nền kinh tế thị trường được phối bởi quy luật cung cầu, trên nền tảng mục đích là lợi ích trong hoạt động sản xuất – kinh doanh.

Tuy nhiên, theo tìm hiểu của người viết thì các “M&A by Chinese” lại không diễn ra đơn thuần như vậy, mà nó mang nhiều trọng trách khác nhau và đều ở tầm chiến lược quốc gia.

Mua tài sản – bán nợ nần

Điều đầu tiên đáng chú ý là các doanh nghiệp Trung Quốc thực hiện các phi vụ M&A hầu hết là thực lực yếu, nhất là về tài chính.

Và theo The Economist thì hầu hết các phi vụ M&A được thực hiện bởi người Trung Quốc là do đi vay nợ – đương nhiên là vay ngân hàng trong nước hoặc được bảo lãnh nợ của ngân hàng trong nước.

Nhiều người ví những doanh nghiệp Trung Quốc thực hiện M&A như kiểu “đã yếu còn ra gió”. Vậy nhưng họ vẫn thành công là điều đáng ngờ.

Điều đáng chú ý nữa là các “M&A by Chinese” thực hiện tại nước ngoài gần đây là những phi vụ có giá trị rất lớn, hầu hết là từ trên 1tỷ USD lên đến vài chục tỷ USD.

Việc này khiến cho cả giới đầu tư lẫn giới phân tích đi từ ngạc nhiên đến giật mình về quy mô các thương vụ “M&A by Chinese”.

Tuy nhiên, nếu phân tích chi tiết thì sẽ phát hiện ra, M&A đối với doanh nghiệp Trung Quốc là thực hiện những chiến lược kinh tế quan trọng của Bắc Kinh.

Như người viết từng phân tích, đòn cân nợ của kinh tế Trung Quốc, cơ cấu nợ của doanh nghiệp Trung Quốc đang nằm ở mức không an toàn. Khi chính sách tái cơ cấu của Tập Cận Bình được triển khai và gây hiệu ứng thì cả tài chính công và tài chính doanh nghiệp đều nằm ở mức nguy hiểm.

Theo The Economist, hệ số nợ vay/vốn sở hữu chủ của doanh nghiệp Trung Quốc là 74%, tức là hệ số nợ R1 = D1/C1 = 0,74 (trong đó D1 là nợ vay, và C1 là vốn sở hữu của doanh nghiệp).

Đặt một phép tính đơn giản là: Nếu lãi vay của một doanh nghiệp X là 7,2%/năm (lãi vay ưu đãi tại Trung Quốc) thì Dx = (0,74 * 0,072) + 0,74 = 0,793.

Như vậy kinh tế Trung Quốc năm 2016 dự báo tăng trưởng là 6,5% thì Cx = (1*,065) + 1 = 1,065 và Rx = 0,793/1,065 = 0,7446.

Vậy là tốc độ phát triển của doanh nghiệp X phải đảm bảo ít nhất 7,2%/năm thì hệ số nợ R mới không thay đổi. Song tốc độ phát triển của hệ thống doanh nghiệp nhà nước Trung Quốc trong quý I/2016 lại giảm 7,3% so với năm 2015, theo Reuters ngày 3/7.

Như vậy, rõ ràng việc thay đổi đòn cân nợ là rất khó, dù diệu kế “đổi tên con nợ” có thành công đi chăng nữa, bởi đó chỉ là “thay tên đổi nợ” mà thôi.

Vì không trả nợ nên tổng nợ của nền kinh tế Trung Quốc vẫn là quá lớn so với GDP, lãi vay vẫn quá lớn so với tăng trưởng của GDP. Bởi thế phải thay đổi cơ cấu nợ thì mới giúp tài chính doanh nghiệp lành mạnh được.

Và đó chính là nhiệm vụ, là mục đích chính của các thương vụ “M&A by Chinese”.

Theo số liệu của S&P Global Market Intelligence, hệ số nợ của các doanh nghiệp mục tiêu trong các thương vụ M&A của người Trung Quốc ở nước ngoài trung bình ở mức 0,44.

Như vậy khi M&A diễn ra, “chất” Trung Quốc sẽ dần “hoà tan” trong các yếu tố nước ngoài, trong đó có nợ vay.

Điều đó sẽ làm thay đổi đòn cân nợ, thay đổi cơ cấu nợ và qua đó lành mạnh hoá tình hình tài chính của doanh nghiệp Trung Quốc. Xin lấy một ví dụ để chứng mình.

Doanh nghiệp X ở trên của Trung Quốc được định giá là Vx = 1,5 tỷ USD và hệ số nợ là Rx = 0,74. Có 2 doanh nghiệp nước ngoài là Y và Z có hệ số nợ là 0,44, với giá trị được xác định là Vy = 5 tỷ USD và Vz =10 tỷ USD.

Trường hợp thứ nhất, nếu doanh nghiệp X thực hiện M&A với doanh nghiệp Y thì khi đó hệ số nợ của doanh nghiệp mục tiêu sau “M&A by Chinese” sẽ là:

Rxy = (Vx x Rx + Vy x Ry)/(Vx + Vy) = (1,5 tỷ x 0,74 + 0,44 x 5 tỷ)/(1,5 tỷ + 5 tỷ).

Và Rxy = 0,509.

Trường hợp thứ hai, nếu doanh nghiệp Y thực hiện M&A với doanh nghiệp thì khi đó hệ số nợ của doanh nghiệp mục tiêu sau “M&A by Chinese” sẽ là:

Rxz = (Vx x Rx + Vz x Rz)/(Vx + Vz) và

Rxz = (1,5 tỷ x 0,74 + 0,44 x 10 tỷ)/)1,5 tỷ + 10 tỷ) = 0,479.

So sánh: Rx = 0,74 với Rxy = 0,509 và Rxz = 0,479 cho thấy: Doanh nghiệp Trung Quốc tử chỗ nợ chiếm tới 2/3 giá trị doanh nghiệp, sau khi M&A thì nợ giảm xuống chỉ còn: trên 1/2 với Rxy và dưới 1/2 với Rxz.

Điều đó lý giải tại sao doanh nghiệp Trung Quốc tăng cường M&A tại nước ngoài và hầu hết thực hiện các phi vụ M&A có giá trị lớn, bởi càng lớn thì hệ số nợ càng giảm nhanh.

Như vậy là từ chỗ “nợ ngập đầu ngập cổ”, sau khi thực hiện M&A thì tình hình tài chính của doanh nghiệp Trung Quốc sáng hẳn lên, hệ số nợ vay/vốn sở hữu nằm ở mức “mơ ước”. Thế là doanh nghiệp lại có thể huy động vốn cho các mục tiêu hoạt động của mình.

Như vậy là sau M&A thì giá trị của doanh nghiệp Trung Quốc tăng lên, nghĩa là tài sản doanh nghiệp tăng lên, bao gồm cả tài sản hữu hình và tài sản vô hình.

Còn cổ đông của doanh nghiệp Y hay doanh nghiệp Z trước đây sẽ trở thành cổ đông của doanh nghiệp XY hoặc doanh nghiệp XZ.

Hơn nữa khi giao dịch trên thị trường chứng khoán thì những giá trị cổ phiếu của doanh nghiệp lúc này có bao gồm cả “nợ Trung Quốc” trong đó và người mua cổ phiếu đương sẽ mua cả “nợ Trung Quốc”.

Thực ra, việc mua bán và sát nhập là hoạt động hết sức bình thường trong nền kinh tế thị trường, tuy nhiên, với các “M&A by Chinese” thì có sự khác biệt và sự khác biệt nằm ở mục đích M&A.

M&A với người Trung Quốc không chỉ nhắm tới tính hiệu quả của doanh nghiệp mục tiêu, mà chủ yếu là nhắm tới đòn cân nợ của doanh nghiệp mục tiêu.

Doanh nghiệp mục tiêu càng lớn thì doanh nghiệp Trung Quốc càng chú ý và quyết tâm thực hiện M&A.

Vốn dĩ vấn đề M&A chủ yếu diễn ra theo chiều hướng “mạnh cứu yếu”, “mạnh thôn tính yếu”, “mạnh chủ động, yếu bị động”. Tuy nhiên với các “M&A by Chinese” thì không như vậy, thậm chí ngược lại.

Sở dĩ các doanh nghiệp Trung Quốc thực hiện được là nhờ có ngân hàng bảo lãnh hay cho vay, mà thực chất là chính phủ Trung Quốc đứng sau các thương vụ M&A ấy.

Trung Quốc tăng cường các thương vụ “M&A by Chinese” là một chiến lược “mình ong xác ve” đầy nguy hại cho kinh tế toàn cầu. Ảnh : enternews.vn.

Một điều đặc biệt đáng chú ý là trong “M&A by Chinese” thì giá trị những doanh nghiệp mục tiêu của thương vụ thường bị đối tác tìm mọi cách để làm giảm giá trị thực, để chi phí cho M&A ở mức thấp nhất.Do nợ công cao, nợ doanh nghiệp cao, nên để “chuyển tên con nợ” thì doanh nghiệp phải bán nợ trước.

Tuy nhiên, trong các thương vụ M&A mang yếu tố Trung Quốc thì số liệu kiểm toán được chú ý ở “tầm cỡ” doanh nghiệp và làm sao càng lớn càng tốt. Điều đó cho thấy lợi ích của doanh nghiệp Trung Quốc không phải là tài sản mua được mà là “nợ bán được”.

“Đối với giới quan sát và giới đầu tư quốc tế thì dường như doanh nghiệp Trung Quốc đang trả giá quá cao trong các thương vụ M&A ở nước ngoài.

Tuy nhiên, điều đó không phải là vấn đề quan trọng, miễn sao các ngân hàng trong nước và các cổ đông sẵn sàng bơm vốn thì cơ hội cho các doanh nghiệp Trung Quốc thực hiện M&A luôn mở ra”, theo The Economist.

Và đó chính là nguyên nhân làm nên sự khác biệt của các “M&A by Chinese”.

Chiến lược “mình ong xác ve” đầy nguy hại

Với việc “ăn quả” không cần phải “trồng cây” và cũng không cần “nhớ kẻ trồng cây” qua các phi vụ M&A, người Trung Quốc đã nhanh chóng có một bước tiến dài trong việc thẩm thấu vào nền kinh tế toàn cầu.

Có thể thấy rằng, từ hợp tác đầu tư hay đối tác thương mại đều tạo ra chiến tuyến, tạo ra ranh giới giữa người Trung Quốc và đối tác nước ngoài, từ đó đối phương hay đối thủ luôn tồn tại và luôn là mối lo ngại cho người Trung Quốc ở nước ngoài.

Tuy nhiên, dù có nguy hại thì cũng chỉ mang tới thiệt hại về lợi ích mà thôi, nghĩa là các mối nguy hại luôn gắn liền với lợi ích trong sản xuất – kinh doanh.

Song mục đích của các “M&A by Chinese” lại không xem trọng hiệu quả trong sản xuất – kinh doanh của doanh nghiệp mục tiêu thì chắc chắn nó mang màu sắc khác.

Khi doanh nghiệp Trung Quốc “đã yếu mà vẫn ra gió” và chiến thắng nhờ trợ giúp của chính phủ thì lúc này M&A đã trở thành công cụ của Bắc Kinh.

Ngoài việc được nhận diện là một bước đi trước, dọn đường cho kế hoạch “thay tên đổi nợ” của Tập Cận Bình trong việc giải quyết vấn đề nợ công, thì các “M&A by Chinese” còn được gắn thêm những trọng trách cực kỳ quan trọng trong quá trình hiện thực hoá ý đồ thống trị thế giới của Bắc Kinh.

Người viết cho rằng, việc biến các doanh nghiệp mục tiêu nước ngoài thành “mình ong xác ve’ là một chiến lược đầy nguy hại của Bắc Kinh đối với kinh tế toàn cầu.

Để xác định kinh tế Trung Quốc mạnh hay yếu, ổn định hay bất ổn…vốn đã rất phức tạp và thường không chuẩn xác vì những đặc thù mà Bắc Kinh tạo ra cho nền kinh tế lớn thứ hai thế giới này.

Chính vì sự phức tạp ấy khiến cho Bắc Kinh có thể tung hoả mù hay các đòn gió cũng có thể tạo nên những thiệt hại rất lớn cho cả đối tác lẫn đối thủ của họ.

Mặc dù vậy, qua thời gian thì giới phân tích vẫn có thể nhận ra tính thật – giả trong các hành động của Bắc Kinh.

Tuy nhiên, khi ranh giới đối tác, đối thủ không còn nữa thì việc tung hoả mù sẽ nguy hại đến mức nào. Những định chế kinh tế – tài chính sau “M&A by Chinese” có thể xoá nhoà ranh giới ấy.

Lúc đó, chúng có thể là những quả bom nổ chậm trong các thực thể kinh tế thế giới. Cứ hình dung thuốc trừ sâu và hạt giống Thụy Sĩ do Syngenta tạo ra, nay có thể có yếu tố của Trung Quốc ở trong đó thì thị trường tiêu thụ truyền thống của Syngenta Thụy Sĩ sẽ ra sao?

Rõ ràng, yếu tố đó chắc chắn không gây đột biến ngay mà sẽ thẩm thấu qua thời gian. Yếu tố Trung Quốc cũng sẽ tăng lên cùng năm tháng.

Khi hiệu quả sản xuất – kinh doanh không phải là mục đích tối thượng của “M&A by Chinese”, thì sẽ là những mục đích khác, vốn làm nên bản chất trong triết lý kinh doanh của người Trung Quốc là “hại người lợi mình”.

Hàng trăm những định chế kinh tế “mình ong xác ve” ở khắp các quốc gia, các lĩnh vực đã thực sự là một mối nguy cho các thực thể kinh tế toàn cầu nều người Trung Quốc “giở quẻ”.

Đặc biệt, sau phán quyết của Hội đồng Trọng tài do PCA thành lập theo Phụ lục VII, UNCLOS 1982 về vấn đề ứng dụng, giải thích UNCLOS 1982 trên Biển Đông thì hình ảnh của Trung Quốc sẽ thay đổi trong cộng đồng quốc tế và chắc chắn sẽ là giảm thiện cảm, thêm ác cảm, dù phán quyết đó có lợi hay có hại cho Bắc Kinh.

Lúc đó, sự nguy hại của chiến lược “mình ong xác ve” sẽ gây tác hại rất lớn cho kinh tế toàn cầu. Vì vậy, việc Trung Quốc tăng cường “M&A by Chinese” một cách tréo nghoe, không theo quy luật của kinh tế thị trường là sự báo động cho kinh tế thế giới, chứ không chỉ là những vụ mua bán và sáp nhập đơn thuần giữa các đơn vị kinh tế với nhau.