Trung Quốc đã vượt qua các nhà đầu tư Hàn Quốc, Nhật Bản hay Singapore… để dẫn đầu số dự án đầu tư vào Việt Nam. Tuy nhiên, ngoài những thuận lợi mà xu hướng này mang lại, có không ít thách thức mà các Việt Nam phải đối mặt.

Trung Quốc dẫn đầu số dự án đầu tư vào Việt Nam

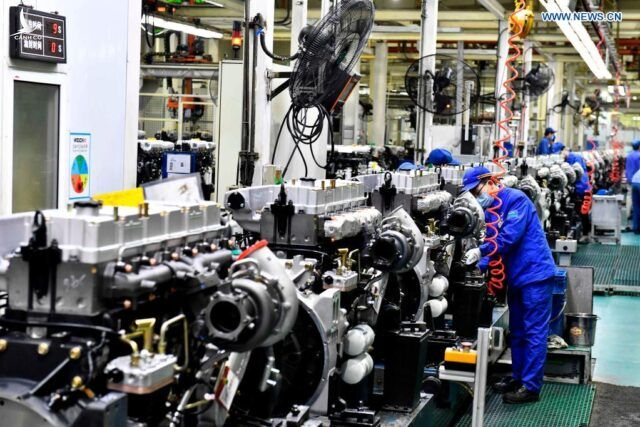

Vừa qua, Tập đoàn HKC Overseas Limited (Trung Quốc) đã nhận được giấy chứng nhận đầu tư từ Ban quản lý các khu công nghiệp Đồng Nai (DIZA) để xây dựng nhà máy tại tỉnh này. Dự án có tổng vốn đầu tư đăng ký lên đến 10 triệu USD, dự kiến sẽ được triển khai tại Khu công nghiệp Nhơn Trạch 2 – Lộc Khang, chuyên sản xuất màn hình, tivi…

Số liệu của Bộ Kế hoạch và Đầu tư ghi nhận, trong nửa đầu năm 2023, cả nước có hơn 1.290 dự án FDI được cấp giấy chứng nhận đăng ký đầu tư, tăng gần 72% so với cùng kỳ năm trước. Trong số đó, nhà đầu tư đến từ Trung Quốc đã vượt qua các nước có nhiều đầu tư vào Việt Nam như Hàn Quốc, Nhật Bản, hay Singapore… để dẫn đầu số dự án đầu tư, chiếm 18% tổng số dự án FDI mới được cấp phép trong nửa đầu năm nay. Hồi năm ngoái, ngôi vị này do Hàn Quốc nắm giữ, khi chiếm 20,4% số dự án FDI mới của cả nước.

Việt Nam là điểm đến lý tưởng, vì sao?

Nhiều nhà đầu tư nước ngoài ở Trung Quốc cũng không ngừng dịch chuyển đầu tư ra các nước, trong đó Việt Nam cũng được xem là một điểm đến lý tưởng. Việc chuyển dịch dòng vốn FDI theo xu hướng “Trung Quốc +1” vẫn tiếp tục diễn ra như Sputnik đề cập trước đó. Nhiều tập đoàn nước ngoài không dồn tất cả vốn đầu tư vào Trung Quốc mà muốn phân tán và đa dạng hóa đầu tư sang nước khác, trong đó Việt Nam là sự lựa chọn nhiều trong khu vực Đông Nam Á.

Thực ra, việc chuyển dịch đầu tư khỏi Trung Quốc đã bắt đầu cách đây hơn 10 năm, từ các nhà đầu tư Nhật Bản, Hàn Quốc có nhà máy, phân xưởng đặt tại Trung Quốc… Khi xung đột thương mại Mỹ – Trung bùng lên, một số các nhà đầu tư đã thúc đẩy việc chuyển dịch hoặc đa dạng hóa phân xưởng sản xuất sang khu vực Đông Nam Á (ASEAN), nhằm né tránh các chính sách thuế cùng biện pháp phòng hộ thương mại giữa 2 cường quốc.

Đại dịch Covid-19 sau đó đã dẫn tới đứt gãy chuỗi cung ứng, khiến dòng vốn phải tiếp tục dịch chuyển để đảm bảo chuỗi cung ứng không lặp lại tình trạng đứt gãy như thời kỳ đầu đại dịch.

Với vị trí chiến lược nằm tiếp giáp với Trung Quốc, nơi cung ứng nguồn hàng hóa, nguyên liệu quy mô lớn và là một thị trường lớn, Việt Nam được kỳ vọng sẽ giúp nhà đầu tư tiết giảm chi phí vận chuyển và kết nối ổn định chuỗi cung ứng tại Trung Quốc. Do đó, Việt Nam là lựa chọn hàng đầu ở ASEAN trong xu hướng này.

Ngoài ra, căng thẳng thương mại Mỹ – Trung vẫn chưa có tín hiệu cải thiện. Mỹ hiện đánh thuế hàng hóa từ Trung Quốc ở mức rất cao, áp đặt thuế nhập khẩu tới 25% với nhiều hàng hóa nhập khẩu, buộc các doanh nghiệp phải tìm kiếm thị trường khác ngoài Trung Quốc để tiêu thụ số hàng hóa không thể xuất sang Mỹ, cũng như tăng đầu tư ra nước ngoài để đối phó với các biện pháp của Mỹ.

Chính vì thế, 15 FTA (Hiệp định thương mại tự do) đang có hiệu lực với hàng hóa sản xuất của Việt Nam vào các thị trường với thuế suất rất thấp hoặc bằng 0 sẽ là cơ hội rất lớn cho các nhà đầu tư.

Các yếu tố như chi phí nhân công rẻ, sự ổn định về môi trường chính trị – xã hội, vĩ mô… được các doanh nghiệp Trung Quốc nhận ra, tìm kiếm cơ hội để mở rộng quy mô thương mại hai chiều, tăng cường các dự án đầu tư trực tiếp.

Có thể thấy, hoạt động sản xuất chỉ tập trung ở Trung Quốc đã không còn là giải pháp an toàn với các nhà sản xuất, kể cả với doanh nghiệp và nhà đầu tư của chính nước này. Lý do là vì vị thế là công xưởng của thế giới của Trung Quốc dù vẫn còn nhưng không mạnh như trước đây, theo tạp chí Kinh tế Sài Gòn.

Yếu tố chính trị

South China Morning Post cho biết, doanh nhân Norman Cheng, chủ sở hữu hãng sản xuất mũ bảo hiểm hàng đầu thế giới Strategic Sports nhận định, việc dịch chuyển hoạt động ra ngoài Trung Quốc đã trở thành giải pháp sống còn đối với doanh nghiệp.

Ông Cheng dự định mở một nhà máy thông minh tại Việt Nam vào năm tới với vốn đầu tư khoảng 30 triệu USD. Đây sẽ là bản sao của nhà máy mà ông đã mở ở tỉnh Quảng Đông, Trung Quốc gần đây.

Kế hoạch này được Strategy Sports đưa ra sau thời gian dài cân nhắc. Ông Cheng khẳng định, nguyên nhân không phải là lo ngại về năng lực sản xuất. Theo đó, Strategy Sports đang có rất nhiều thứ ở Trung Quốc – nơi nhà máy tự động hóa đầu tiên của công ty đã đi vào hoạt động cách đây hơn 2 năm và công suất được tăng thêm hàng triệu mũ bảo hiểm trong mỗi năm.

Quyết định của Strategy Sports đến từ nỗ lực mang tính chiến lược nhằm phòng ngừa rủi ro chính trị đang ngày càng gia tăng và mong muốn giữ chân các khách hàng phương Tây.

Theo ông Cheng, có nhiều khách hàng nước ngoài của công ty ngày càng lo lắng và thận trọng hơn về chuỗi cung ứng. Họ mong muốn phòng ngừa rủi ro bằng cách tìm kiếm nguồn cung từ nhiều quốc gia khác bên ngoài Trung Quốc.

“Nếu chỉ xét về vấn đề năng lực sản xuất thì chúng tôi sẽ không phải xây nhà máy mới ở Việt Nam, nhưng ở góc độ địa chính trị, chúng tôi buộc phải làm vậy. Các khách hàng Mỹ đã thúc giục chúng tôi dịch chuyển sản xuất sang Việt Nam. Vì họ cam kết sẽ đặt đơn hàng từ Việt Nam, nên chúng tôi quyết định đến quốc gia này”, – ông Cheng nói với South China Morning Post.

Theo các chuyên gia, làn sóng dịch chuyển sản xuất từ Trung Quốc sang Việt Nam vừa là cơ hội nhưng cũng là mang đến không ít thách thức. Nhìn từ góc độ thu hút đầu tư đơn thuần cũng như đối với các doanh nghiệp phát triển hạ tầng bất động sản công nghiệp tại Việt Nam, đây là một tín hiệu tốt. Khi cả nước mở cửa chào đón đầu tư FDI, doanh nghiệp làm hạ tầng sẽ thu được tiền thuê đất, có dự án là sẽ có vốn đầu tư được giải ngân, từ đó tạo nhiều việc làm, đóng góp kinh tế, các loại thuế vào ngân sách… Tuy nhiên, nhiều chuyên gia cũng cảnh báo về tình trạng “núp bóng” của một số nhà đầu tư ngoại và Trung Quốc để lẫn tránh thuế, dẫn đến nhiều rủi ro thương mại.

T.P